掲載開始日:2020年9月16日更新日:2025年4月10日

ここから本文です。

資金計画

1.住宅の取得に必要な費用は

家族の将来を考え無理のない資金計画、予算を考えましょう。一般に、住宅ローンの年間返済額は世帯年収の20~25%以内にしておくことが望まれます。

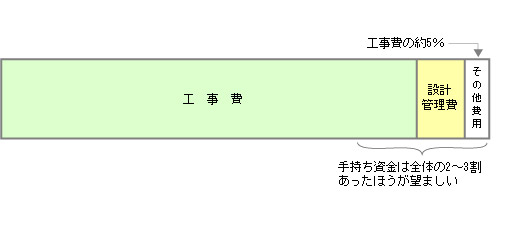

住宅取得費用を全額ローンとすると、将来、収入が不安定になった場合に、返済が難しくなります。取得費用の2~3割ぐらいは手持ち資金を準備しておくことが望まれます。

また、住宅ローンには、金利変動型、長期金利固定型のものがあり、金利の変動により、固定型の方が安心できる場合があります。金融機関とよく相談してください。

その他、住宅ローンを借りる場合には、必要に応じて保証料、団体信用生命保険料、融資事務手数料、火災保険料等が必要となります。また、引越の際の家具、家庭電化製品、カーテン等の費用が必要となります。

住まいを新築する場合には、建物工事費や設計費だけではなく、税金関係や工事中の行事の諸費用(地鎮祭、棟上げ式、竣工式)、引越に際しての諸費用などの出費があります。

これら家づくりに必要な費用は大きく分けると、次のようになります。

| 本体工事費 | 工務店やハウスメーカーなど施工業者に払うもの。建築工事費(基礎、躯体、屋根、塗装、内外装など)設備工事費(キッチン、浴槽など) |

|---|---|

| 別途工事費 | 既存の建物の解体・撤去、地盤の改良工事、エクステリア工事、照明器具工事、空調工事など |

| 設計・監理費 | 建築士事務所などでは、総工事費(本体+別途工事費)に対して一定の比率で見積ります。 |

| 諸費用 | 不動産登録免許税(不動産登記に納付する税金)、不動産取得税(住宅の新築・増築・改築、土地の購入、贈与、交換などで不動産を取得時納付する都道府県税)、住宅ローン関係費用、引越し費用、地鎮祭や上棟式費用、家具家電製品など |

住宅の取得後に必要な主な費用は以下の通りです。

- 戸建て

土地・建物に対して、毎年、固定資産税、都市計画税(都市計画区域内の土地)の支払いが必要となります。 - 分譲マンション

毎年の固定資産税に加えて、管理費、修繕積立金、駐車場費の支払いが毎月必要です。

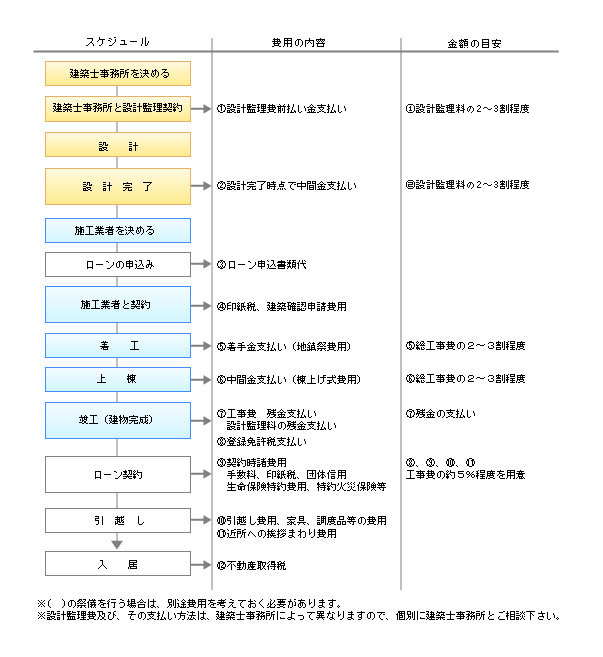

参考に、新築戸建て住宅を取得する場合に、いつ、どのような費用が必要なのか以下にまとめました。

資金内容と家づくりの流れ、支払いスケジュールを確認しましょう。

図:住宅建設の資金内容(設計監理を建築士事務所へ委託、ローン返済の場合)の構成割合のイメージ

その他費用とは

- 不動産登録免許税(不動産登記に納付する税金)、不動産取得税(住宅の新築・増築・改築、土地の購入、贈与、交換などで不動産を取得時納付する都道府県税)、住宅ローン関係費用、引越し費用、地鎮祭や上棟式費用、家具家電製品など

- 図家づくりの流れ、支払いの内容、大まかな費用の目安(設計監理を建築士事務所に委託した場合のケース)

2.住宅ローン

【ローンの種類】

住宅ローンの借入には、「銀行ローン(一般の銀行)」「フラット35((独)住宅金融支援機構)」「その他(保険会社、労働金庫等)」の大きく3つあります。

住宅ローンは金額も大きくなるので、1つの住宅ローンのみでなく、いくつか組み合わせるケースがあります。これまでは、公的ローンを優先し、(独)住宅金融支援機構(旧住宅金融公庫)・年金住宅融資・財形住宅融資の順番で、借入限度枠がオーバーした部分について、民間の金融機関を利用するというケースが多かったのですが、民間金融機関からも長期固定金利型や比較的金利の低い住宅ローンが登場したことにより、世帯の状況に合わせた公的と民間の組み合わせを検討することができるようになりました。

主な住宅ローンと特徴は下表のとおりです

| 特徴 | 利用条件 | |

|---|---|---|

| 銀行ローン 一般の銀行による貸し付け |

金利変動型、固定金利期間選択型、長期金利固定型など各種商品がある | 金融機関による審査条件がある |

| フラット35 民間金融機関と(独)住宅金融支援機構の提携による貸し付け |

最長35年の長期固定金利住宅ローン・資金受け取り時に返済終了までの金利・返済額が確定・通常の住宅ローンで必要となる保証料なし、保証人不要、返済中の繰上返済や返済条件変更等手数料は不要 | (独)住宅金融支援機構の審査、及び定められた独自の技術基準に適合していることを証明する適合証明書の交付を受けることが必要となる |

| その他 保険会社や労働金庫などによる貸し付け |

金利変動型、固定金利期間選択型、長期金利固定型など各種商品がある | 各機関との保険加入状況、財形積立などによって審査条件がある |

【金利タイプ】

金利タイプは「固定型」「変動型」「固定期間選択型」と3つのタイプがあります。

各タイプの特徴は下表のとおりです。

| 変動金利型 | 機関で定められた日時のプライムレート(銀行が信用力の高い企業向けの貸し出しに適用する優遇金利)を基準に、利用中の住宅ローンの金利の見直しが行なわれる。金利が上がった際は、支払利息が増えるというリスクがある。 |

|---|---|

| 固定金利型 | 住宅ローン利用期間の金利は固定され、長期的な生活設計が可能となる。ただし、将来、金利が更に下がった際には、金利下落のメリットを享受することができない。 |

| 固定金利選択型 | 固定金利選択型は、2・3・5・10年などの種類が機関によって設定されている。固定期間中は、金利が固定されるため金利・返済額の変更はない。固定期間終了後、変動金利型・固定金利選択型などの金利制度を選ぶことになるが、その際に適用される金利は当初の金利ではなく、その時点での金利となるため、金利や返済額等が変わる場合がある。 |

【返済方法】

返済方法には「元利均等払い」「元金均等払い」という2つの方法があります。

その特徴は下表のとおりです。

| 返済方法 | 返済方式の違い | 特徴 |

|---|---|---|

| 元利均等 | 毎回の返済額(元金と利息の合計)が同じ金額になるように返済する方法 | 毎回の返済額が同じ。長期にわたる返済計画が立てやすい。臨時に繰上返済をして支払利息の軽減をすることも可能返済当初は利息の返済にあてられる割合が大きい。元金が減るペースは遅い。 |

| 元金均等 | 借入元金を返済回数で割った額と、残高に対する利息を上乗せして返済する方法 | 毎回、一定額の元金を返済していくので、「元利均等返済」に比べ、ローン残高が確実に減り、トータルで支払う利息は元利均等支払いに比べて少ない。当初の返済額が大きく、返済負担が重い。 |

資金について

資金について詳細はこちらへ

- (独)住宅金融支援機構「フラット35」http://www.flat35.com/(外部サイトへリンク)

- 全国銀行協会http://www.zenginkyo.or.jp/(外部サイトへリンク)

お問い合わせ

このホームページに関する問い合わせ先

宮崎県県土整備部建築住宅課

住所宮崎市橘通東2丁目10番1号

電話0985-26-7194

FAX0985-20-5922

E-mailkenchikujutaku@pref.miyazaki.lg.jp